DQトピックス

ESG経営推進に欠かせない取締役会のスキルマトリックス-国内企業の開示状況と活用プロセス

2020.09.29

もくじ

1.スキルマトリックスとは

コーポレートガバナンス・コードは企業の取締役会・監査役会(以下、取締役会等)の行動規範とも呼べるもので、2015年に施行、2018年に改訂されました。改訂版コーポレートガバナンス・コードの31原則のうち14原則は取締役会等に関するものが占め、主要な対象として取締役会等を想定していることは明白です。

そのため取締役会等の実効性確保こそ、コーポレートガバナンス強化において大変重要だと言えます。実効性評価を定めた補充原則4-11③の東証上場企業の実施率は2015年末の約36%から2019年7月時点では約84%と急増しました。ただ、ほとんどの企業は現職の取締役・監査役による自己評価に終始し、取締役人材の適切性について十分な議論がなされているとは言えません。

特に海外機関投資家は、日本企業の取締役会の多様性に疑問を感じています。①独立社外取締役選任への消極性、②経営経験のない独立社外取締役の選任、③男性のみで構成された取締役会に対し、批判的な声も聞かれます。

しかし独立性やジェンダーといった外形的な属性ではなく、個人の素養・経験の多様性こそが、取締役会等の実効性を大きく左右すると考えています。先述の海外投資家も外形的な属性が唯一絶対の指標と考えているというよりは、むしろ多様性の代理変数として外形的な属性に頼らざるを得ない、と考えるのが適切でしょう。

取締役等の素養・経験のバランス、及び取締役会等の機能を客観的に確認するため、2000年代後半の国際金融危機後に北米を中心に始まったスキルマトリックスの公表は大いに有益です。

コーポレートガバナンスに関する企業へのエンゲージメントに定評のある、カナダの機関投資家団体Council of Institutional Investors (CII)が、2014年2月にベストプラクティスとして推奨して以来、北米では採用企業が増えています。

スキルマトリックスは、取締役の素養・経験及び取締役会におけるバランスを一覧表にまとめたものです。その目的は企業が必要とする取締役の素養・経験と、現職取締役・取締役候補の素養・経験とを対照させ、取締役選任の適切性を開示することにあります。

縦軸に取締役名を、横軸に企業が必要と考える経験や素養を取ります。そして各取締役が取締役会に貢献できる、と判断される経験・素養に●を付与します。ただし空欄は必ずしも経験・素養がないわけではなく、●は該当取締役が特に顕著に取締役会に貢献できる経験・素養という前提です。

したがってスキルマトリックスは、全ての取締役が縦軸に示された全ての素養・経験を持つ様に促すためのツールではなく、特定領域に強みを持つ人材を幅広く採用することで、取締役会の多様性を促すためのツールだと言えます。

図表1 出光昭和シェルのスキルマトリックス

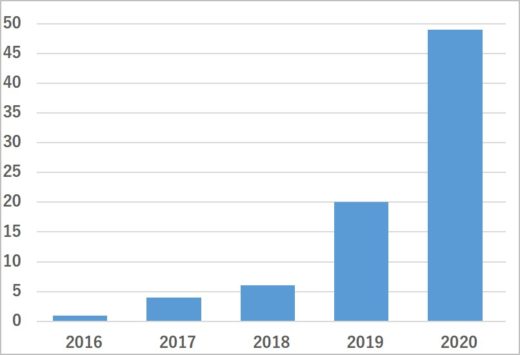

2.日本企業によるスキルマトリックス開示状況

先行する米国と同様、日本企業にもスキルマトリックス開示企業が増えています。最初にスキルマトリックス企業を開示した企業は日本取引所グループでコーポレートガバナンス・コード施行の翌年である2016年に開示しています。それから3年後の2019年には時価総額上位500社中20社が、2020年にはそこからさらに約2.5倍の49社まで増加しました。今や時価総額上位500社の10社に1社がスキルマトリックスを公表しています。

図表2 スキルマトリックス公表 日本企業数の推移

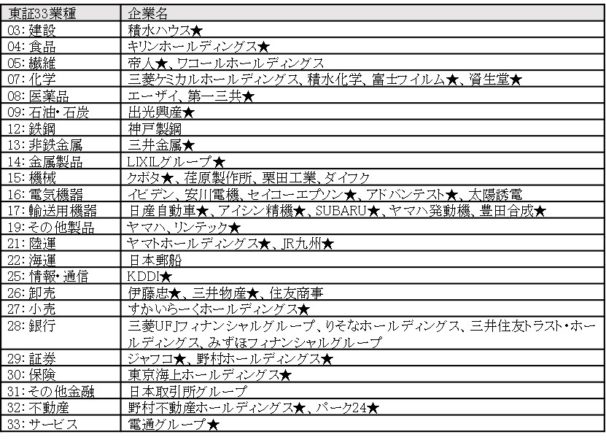

図表3 スキルマトリックスを公表している日本企業(★印は2020年に初公表)

3.スキルマトリックス活用のプロセス

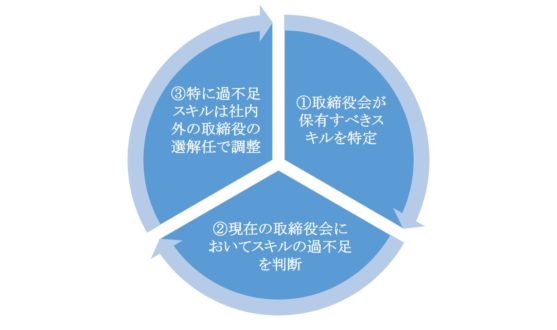

取締役会の実効性向上を目的としてスキルマトリックスを活用するためには、現在の取締役のスキルをまず棚卸しなければ効果的とは言えません。すなわち①取締役会が保有すべきスキルを特定し、②現在の取締役においてスキルの過不足を判断し、③特に過不足スキルについては、社内外の取締役の選解任によって調整を図る必要があります。

図表4 スキルマトリックスの活用のプロセス

①取締役会が保有すべきスキルを特定

まず着手すべきは取締役会の理想的な姿を定義することです。すなわちどのようなスキルを持つメンバーが取締役会に必要なのかを明確にすることです。企業の中には営業・販売、財務、法務等いわゆる管理部門のスキルが必要と考えるかもしれません。これらはコーポレートガバナンスの中でもリスク管理、いわゆる「守りのガバナンス」と呼べる部分です。しかし企業が事業活動を継続していくためには収益機会の獲得、いわゆる「攻めのガバナンス」に資するスキルも併せて熟考しなければならないです。例えばデジタルトランスフォーメーションは多くの企業で導入だけでなく、人材育成も含めて検討されています。取締役が企業活動の監督する立場からそのようなスキルを持つ人材が必要となります。

②現在の取締役会においてスキルの過不足を判断

次に現在の取締役会と理想の取締役会のギャップを認識します。もちろんギャップがなければ、スキルマトリックスは現在の取締役のスキルを表形式でまとめるだけでよいことになります。しかし、ギャップがある場合は、社内昇進であれ、社外からの招聘であれ、必要な人材を取締役に指名しなければなりません。

③ 特に過不足スキルは社内外の取締役の選解任で調整

前段階で理想と現実のギャップを埋めるべく、取締役構成を調整します。先述のように指名プロセスは海外投資家の関心の的であるため、納得性の高い説明が必要です。

次回は、主に1)取締役会が保有すべきスキルを特定、2)現在の取締役会においてスキルの過不足を判断、の2段階で、スキルマトリックス活用における課題と解決策について述べます。

日本サステナブル投資フォーラム 分科会統括リーダー・運営委員

青山学院大学 地球社会共生学部 非常勤講師

2003年岡三証券入社、英国の調査機関EIRIS(現Vigeo Eiris)、Climate Bonds Initiativeを経て、2015年株式会社日本総合研究所入社。2016年12月に日本サステナブル投資フォーラム(JSIF)運営委員就任、2020年6月に分科会統括リーダーに就任。

日本証券アナリスト協会認定アナリスト。運用機関向け調査会社の格付会社Extel及びNGOのSRI-CONNECTが主催する独立系調査機関所属非財務アナリストランキングIRRI2012で世界4位。

日経COMEMO、月刊ビジネスアイエネコ、SDGs経営で連載しているほか、Responsible Investor、日経ヴェリタス、週刊エコノミスト、日経ESG等に寄稿実績。また日経SDGsフォーラムにおいて基調講演、早稲田大学ビジネス・ファイナンス研究センター主催「ファンドマネジメント講座」ESG投資の実務コースにおいてESG評価機関の取組について講演実績。著書に『ビジネスパーソンのためのESGの教科書 英国の戦略に学べ』。

2003年青山学院大学経済学部卒、2008年ロンドン・スクール・オブ・エコノミクス・アンド・ポリティカル・サイエンス(LSE)、環境政策・規制修士コース修了。